Tarif PPh 21: Panduan Terbaru Lengkap Dengan Contoh Perhitungannya

Pernahkah Anda merasa gaji bulanan seolah-olah mengecil seiring berjalannya waktu? Salah satu faktor yang mungkin menjadi penyebabnya adalah perubahan tarif Pajak Penghasilan (PPh) Pasal 21 terbaru tahun 2024. Selain tarif pajak progresif yang sudah familiar, Ditjen Pajak kini menerapkan skema Tarif Efektif Rata-rata (TER) yang membawa angin segar dalam perhitungan PPh 21.

Skema baru ini tentu saja memunculkan banyak pertanyaan di benak wajib pajak. Berapa tarif pajak PPh pasal 21? Bagaimana cara menghitung PPh 21 dengan skema terbaru? Jika Anda juga menanyakan hal yang sama, maka artikel ini adalah tempat yang tepat. Mari ketahui jawaban selengkapnya di bawah ini!

Apa Itu Tarif PPh 21?

Melansir DJPB Kemenkeu, PPh 21 atau Pajak Penghasilan Pasal 21 adalah pemotongan atas penghasilan yang dibayarkan kepada orang pribadi sehubungan dengan pekerjaan, jabatan, jasa dan kegiatan. Besaran pajak yang harus dibayarkan tergantung pada beberapa faktor, seperti jumlah penghasilan, status perkawinan, jumlah tanggungan, dan jenis pekerjaan.

Sementara itu, berdasarkan Peraturan Dirjen Pajak Nomor PER-16/PJ/2016 menyatakan bahwa ada beberapa subjek pajak orang pribadi, yaitu pegawai tetap, pegawai tidak tetap, tenaga kerja lepas, penerima honorarium, penerima uang pensiun atau pesangon, dan orang pribadi lainnya yang menerima penghasilan dari kegiatan atau jasa.

Besar Tarif PPh 21 Berdasarkan Lapisan Pendapatan

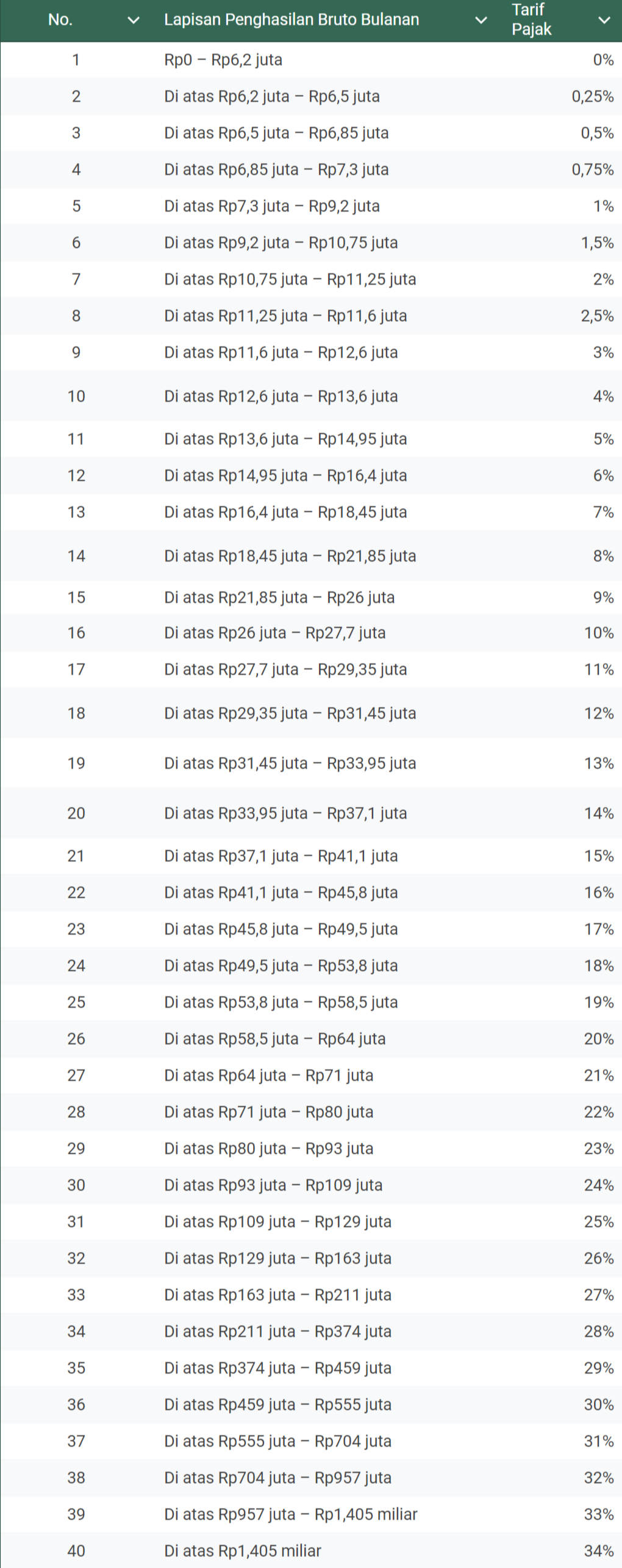

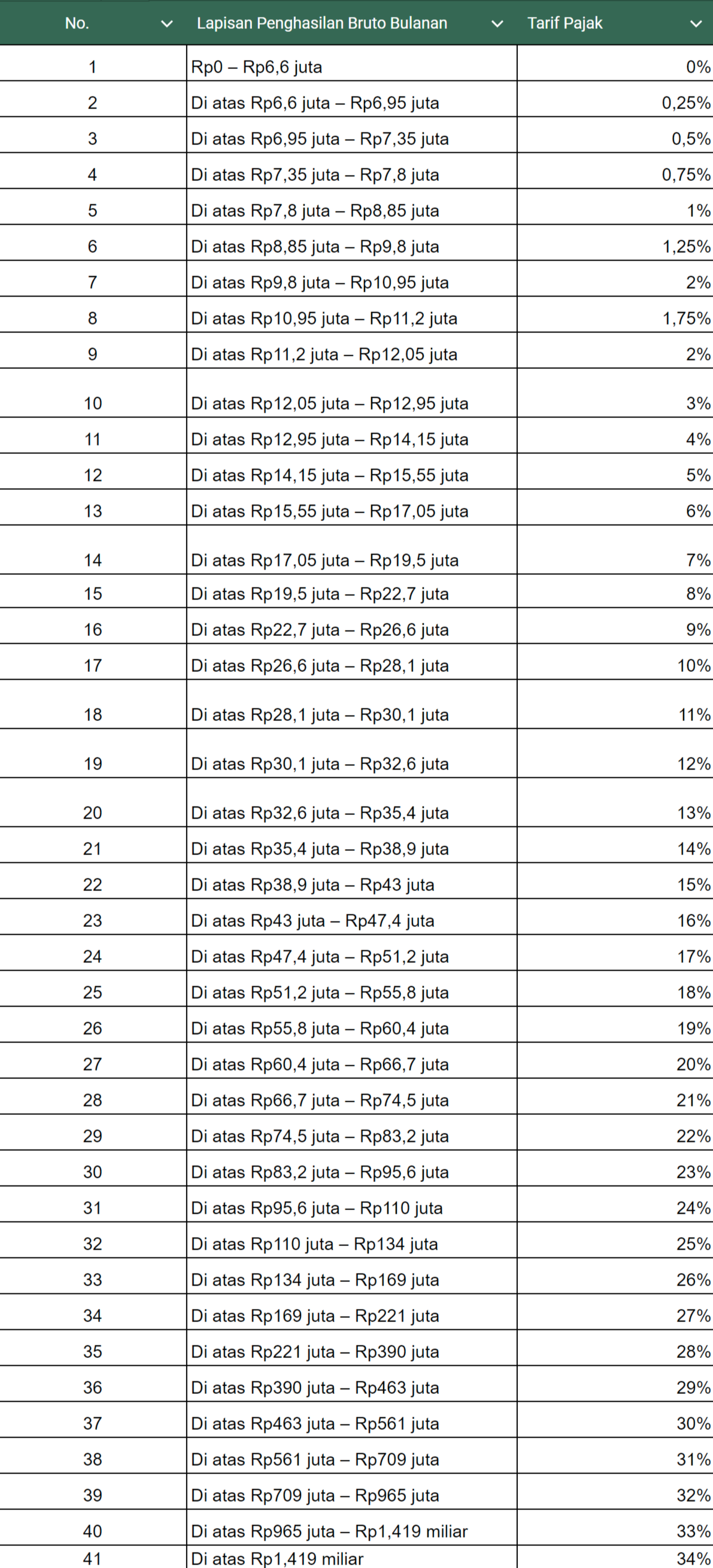

Pemerintah Indonesia memperkenalkan kebijakan baru, yaitu Tarif Efektif Rata-rata (TER) untuk mempermudah dalam menghitung pajak terutang. Kebijakan ini diberlakukan mulai dari 1 Januari 2024. Lantas, tarif PPh 21 gaji minimal berapa? dan berapa pajak PPh 21? Untuk menjawab pertanyaan ini, berikut adalah tabel lengkap tentang TER bulanan berdasarkan lapisan pendapatan, yaitu:

Tarif Efektif Bulanan A (TER A)

Tarif Efektif Bulanan B (TER B)

Tarif Efektif Bulanan C (TER C)

Contoh Perhitungan Tarif PPh 21

Adapun berikut ini adalah contoh perhitungan tarif PPh 21, yaitu:

Data Pribadi dan Penghasilan:

- Status: Lajang (TK/0)

- Penghasilan Bruto per Bulan: Rp10.000.000

- TER Kategori A: 2%

- Biaya Jabatan: 5% dari penghasilan bruto

- PTKP (Penghasilan Tidak Kena Pajak) setahun: Rp54.000.000

Perhitungan:

Masa Pajak Januari – November 2024

- PPh 21 per Bulan: Rp10.000.000/bulan x 2% = Rp200.000

Total PPh 21 Januari – November: Rp200.000/bulan x 11 bulan = Rp2.200.000

Masa Pajak Desember 2024

- Penghasilan Bruto setahun: Rp10.000.000/bulan x 12 bulan = Rp120.000.000

- Biaya Jabatan: 5% x Rp120.000.000 = Rp6.000.000

- Penghasilan Neto setahun: Rp120.000.000 – Rp6.000.000 = Rp114.000.000

- Penghasilan Kena Pajak (PKP): Rp114.000.000 – Rp54.000.000 = Rp60.000.000

PPh 21 setahun berdasarkan tarif progresif:

- PPh 21 = 5% x Rp60.000.000 = Rp3.000.000

PPh 21 Bulan Desember:

- Rp3.000.000 – Rp2.200.000 = Rp800.000

Total PPh 21 setahun:

- Rp2.200.000 (Januari-November) + Rp800.000 (Desember) = Rp3.000.000

Jadi, total PPh 21 yang harus dibayarkan dalam setahun untuk penghasilan Rp10.000.000 per bulan adalah Rp3.000.000.

Kesimpulan

Perhitungan tarif PPh 21 memang terlihat kompleks, tetapi sebenarnya tidaklah serumit itu. Mengetahui dasar dan cara perhitungannya membuat Anda tidak hanya paham tentang wajib pajak, tetapi juga bisa mengelola keuangan pribadi yang lebih baik. Jadi, sudahkah Anda mencoba menghitung PPh 21?

Categories:

EducationalTags:

PPh 21